目次

Q2青色事業専従者、事業専従者(白色)も、不足額給付の対象になりますか?

Q4勤務先に扶養控除申告書を提出する際に、扶養者を書き忘れた場合はどうすればいいですか?

Q5合計所得金額48万円超ですが、所得税額と住民税所得割額はともに0円です。(所得税・住民税所得割ともに定額減税前)不足額給付の対象になりますか?

Q6定額減税補足給付金(当初給付)を受給していなくても、不足額給付金を受給できますか?

Q7令和7年度の住民税が非課税でも不足額給付の対象になりますか?

Q8所得税は住宅借入金特別控除(住宅ローン控除)ですべて還付され、0円となりましたが、不足額給付はどうなりますか?

Q9基準日(未定)を過ぎてから申告し、所得税額が発生しましたが、定額減税しきれない額がありました。不足額給付はもらえますか?

Q10令和6年中に海外から転入し、令和6年分所得税が発生しました。定額減税しきれない額があった場合、不足額給付の対象になりますか?

Q11定額減税補足給付金(当初給付)を受給した後に令和6年中に海外へ転出しました。不足額給付はどうなりますか?

Q12定額減税補足給付金(不足額給付)を受給するために、申請は必要ですか?

Q13令和6年中に扶養していた親族等が減りましたが、給付額は変わりますか?

Q14令和7年中に扶養親族が増えました。給付額は変わりますか?

Q15定額減税補足給付金(不足額給付)を受給した後に税の修正申告を行った場合、追加支給や返還が必要になりますか?

Q16定額減税補足給付金(当初給付)を受給した親族等が令和6年中に亡くなった場合、不足額給付金はどうなりますか?

Q17給与収入と公的年金収入があり、それぞれ定額減税を受けていますが、確定申告をする必要はありますか?

Q18定額減税補足給付金(不足額給付)において、令和6年分の合計所得はどのように確認すればいいですか?

よくある質問

Q1 不足額給付金はいつ、どこから支給されますか?

令和7年1月1日時点で、住民登録がある市区町村から支給されます。開始時期は自治体により異なりますが、名護市は対象者に対して9月5月より順次に通知を発送しています。

Q2 青色事業専従者、事業専従者(白色)も、不足額給付の対象になりますか?

所得税、個人住民税所得割の税額がないことによって本人としての定額減税が受けられず、扶養親族等としての定額減税の対象にも制度上含まれない事業専従者の方については、1人あたり原則4万円の不足額給付-Ⅱ】)の対象としています。

(注)このうち、定額減税補足給付金(当初給付)や低所得世帯向け給付(住民税非課税世帯への給付等)を受給している場合は給付対象となりません。

本Q&Aは内閣官房ホームページ新たな経済に向けた給付金・定額減税一体措置ーよくあるご質問![]() を加工して作成しています。内閣官房ホームページもご参照ください。

を加工して作成しています。内閣官房ホームページもご参照ください。

Q3 不足額給付金は課税や差押えの対象になりますか?

「物価高騰対策給付金に係る差押禁止等に関する法律施行規則の一部を改正する命令」に基づき非課税であり、差押え等ができないものとなります。

Q4 勤務先に扶養控除申告書を提出する際に、扶養者を書き忘れた場合はどうすればいいですか?

事務処理基準日(令和7年6月2日)以降に不足額給付の再計算を行う予定はありませんので、扶養者が抜けた状態で計算された不足額給付により支給の可否を判断することとなります。ただし、本人の責めに帰することができない事由により扶養人数等が異なっている場合には再計算の対象となる場合がありますので、コールセンターまでお問い合わせください。

Q5 合計所得金額48万円超ですが、所得税額と住民税所得割額はともに0円です。(所得税・住民税所得割ともに定額減税前)不足額給付の対象になりますか?

各種控除の適用により所得税、個人住民税所得割の税額がいずれもないことによって本人としての定額減税が受けられず、扶養親族等としての定額減税の対象にも制度上含まれない方については、1人あたり原則4万円の不足額給付-Ⅱの対象としています。

(注)定額減税補足給付金(当初給付)や低所得世帯向け世帯給付(住民税非課税世帯への給付等)を受給している場合は給付対象となりません。

本Q&Aは内閣官房ホームページ新たな経済に向けた給付金・定額減税一体措置ーよくあるご質問![]() を加工して作成しています。内閣官房ホームページもご参照ください。

を加工して作成しています。内閣官房ホームページもご参照ください。

Q6 定額減税補足給付金(当初給付)を受給していなくても、不足額給付金を受給できますか?

定額減税補足給付金(当初給付)を受給していなくても、不足額給付を受けることはできます。ただし、不足額給付支給時に受け取ることができるのは不足額給付支給分のみとなります。

Q7 令和7年度の住民税が非課税でも不足額給付の対象になりますか?

令和7年度住民税が非課税もしくは均等割のみ課税されている人でも、下記の例に該当する場合は不足額給付の対象となる可能性があります。

- 令和6年分の所得税が発生していて、かつ当初調整給付額に不足が生じていた場合

- 令和6年度個人住民税の定額減税の対象であり、かつ当初調整給付額に不足が生じていた場合

(注)住民税は翌年度課税、所得税は現年課税のため、課税の年が1年ずれます。

Q8 所得税は住宅借入金特別控除(住宅ローン控除)ですべて還付され、0円となりましたが、不足額給付はどうなりますか?

定額減税前の所得税額が0円となった場合は、所得税の定額減税の対象外となります。住民税も同様に定額減税前所得割額が0円であれば定額減税対象外です。所得税・住民税ともに定額減税の対象外であれば、調整給付や【不足額給付-Ⅰ】の対象とはなりません。

(注)【不足額給付-Ⅱ】の対象となる可能性があります。

Q9 基準日(令和7年6月2日)を過ぎてから申告し、所得税額が発生しましたが、定額減税しきれない額がありました。不足額給付はもらえますか?

事務処理基準日(令和7年6月2日)以降の期限後申告により不足額が判明した場合でも、不足額給付の算定を行う予定はありません。

Q10 令和6年中に海外から転入し、令和6年分所得税が発生しました。定額減税しきれない額があった場合、不足額給付の対象になりますか?

令和7年1月1日時点に国内に住民登録がある方であれば、令和6年1月1日以降に国外から転入していた場合でも不足額給付の対象となる可能性があります。ただし、その場合は個人住民税分の1万円は含まれず、所得税分の3万円のみを基礎として不足額給付時所要額・給付額を算定します。

Q11 定額減税補足給付金(当初給付)を受給した後に令和6年中に海外へ転出しました。不足額給付はどうなりますか?

定額減税補足給付金(当初給付)の対象者であっても、令和7年1月1日時点で国内に住民登録がない(非居住者・死亡者である)場合は不足額給付の対象とはなりません。

Q12 定額減税補足給付金(不足額給付)を受給するために、申請は必要ですか?

場合により申請が必要な方と不要な方がいます。詳しくは「定額減税補足給付金(不足額給付)について」の申請方法をご確認ください。

Q13 令和6年中に扶養していた親族等が減りましたが、給付額は変わりますか?

令和6年分の所得税の計算において減税対象となる扶養親族が1人減っているのであれば、令和6年度個人住民税における減税対象人数より1名分少なくなります。

(注)不足額給付時に算出した補足給付所要額が当初調整給付を下回った場合にあっては、余剰額の返還は求めません。

Q14 令和7年中に扶養親族が増えました。給付額は変わりますか?

扶養の状況は令和6年12月31日の状況を参照するため、令和7年中に扶養親族が増えても定額減税補足給付金(不足額給付)の算定には影響しません。

Q15 定額減税補足給付金(不足額給付)を受給した後に税の修正申告を行った場合、追加支給や返還が必要になりますか?

事務処理基準日(令和7年6月2日)以降の税額変更による給付金額の修正を行う予定はありません。ただし、税額変更により不足額給付の支給要件を満たさなくなった場合は返還対象となり、給付金を返還していただく必要があります。

Q16 定額減税補足給付金(当初給付)を受給した親族等が令和6年中に亡くなった場合、不足額給付金はどうなりますか?

不足額給付は、令和7年1月1日に住民登録があることが要件のため、令和6年中に死亡された方は不足額給付の対象となりません。

Q17 給与収入と公的年金収入があり、それぞれ定額減税を受けていますが、確定申告をする必要はありますか?

給与収入と公的年金収入で重複して定額減税を受けたことのみをもって、確定申告を行う必要はありません。このため、従来通り、下記の事項に該当する方については、確定申告をする必要はありません。

- 給与の収入金額が2000万円以下で、かつ、給与所得及び退職所得以外の所得金額が20万円以下であるなどの一定の要件を満たすことにより確定申告が不要とされている方

- その年中の公的年金等の収入金額が400万円以下であって、かつ、その年分の公的年金等に係る雑所得以外の所得金額が20万円以下であることにより、確定申告が不要とされている方(注1)

(注1)その公的年金等の全部が源泉徴収の対象となっている方に限ります。

詳細は、「国税庁ホームページー令和6年分確定申告特集![]() 」から『申告の流れ、申告が必要な方など』をご確認ください。

」から『申告の流れ、申告が必要な方など』をご確認ください。

なお、確定申告が必要な方や、確定申告が不要であっても所得税の還付を受けるために還付申告書を提出される方は、申告において最終的な年間の所得税額と定額減税額との精算が行われることとなります。

Q18 定額減税補足給付金(不足額給付)において、令和6年分の合計所得はどのように確認すればいいですか?

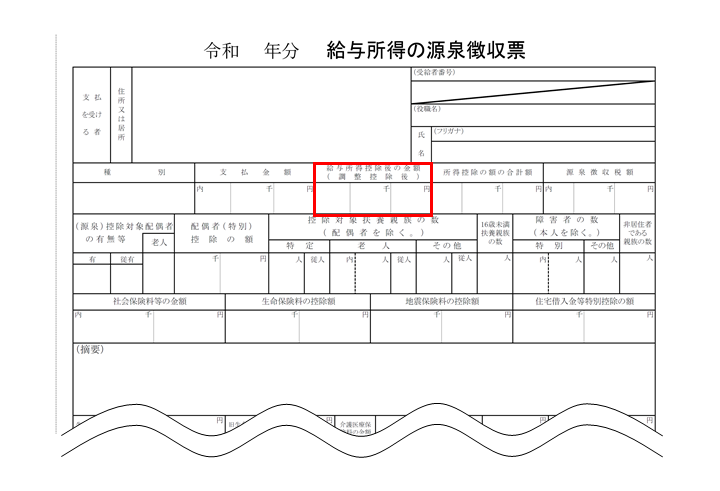

年末調整済みの給与所得の源泉徴収票もしくは所得税及び復興特別所得税の確定申告書であれば、以下の欄で確認することができます。

- 令和6年分給与所得の源泉徴収票の給与所得控除後の金額(調整控除後)の欄

(注)令和6年分の所得が給与所得のみであり、1か所から給与の支払を受けていて、年末調整されている場合に限ります。2か所以上から給与の支払を受けている場合は確定申告が必要となる場合があります。

出典:国税庁ホームページ「F1-1 給与所得の源泉徴収票(同合計表)![]() 」より『【手書き用】令和 年分給与所得の源泉徴収票(令和6年分用)

」より『【手書き用】令和 年分給与所得の源泉徴収票(令和6年分用)![]() 』を加工して作成

』を加工して作成

-

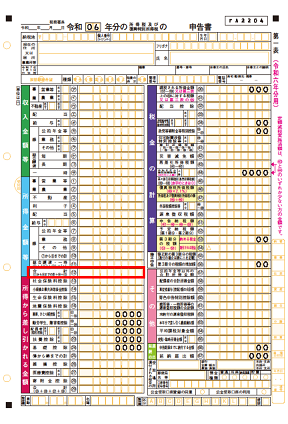

令和6年分所得税及び復興特別所得税の確定申告書の所得金額等の合計欄(12番の欄)に、退職所得金額と山林所得金額を合計した額

出典:国税庁ホームページ「確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分) 」より『申告書第一表・第二表【令和6年分以降用】

」より『申告書第一表・第二表【令和6年分以降用】 』を加工して作成

』を加工して作成

(注)分離課税所得がある場合は、それらの所得金額(長(短)期譲渡所得については特別控除の前の金額)の合計額を加算した金額です。

繰越控除を適用した方は、確定申告書第一表の1番から6番の欄と10番及び11番の欄を合計した額が合計所得となります。

(注)住民税の合計所得には退職所得は含めません。

このページに関するお問い合わせ先

名護市役所 福祉部 低所得世帯価格高騰重点支援給付金事業プロジェクト・チーム

受付窓口 平日8:30~12:00/13:00~17:15(土日・祝日を除く)

〒905-0014 沖縄県名護市港2丁目1番1号(中央公民館内 少年野球場側)

PDFの閲覧にはAdobe System社の無償のソフトウェア「Adobe Acrobat Reader」が必要です。下記のAdobe Acrobat Readerダウンロードページから入手してください。

Adobe Acrobat Readerダウンロード